Россия начнет автоматический обмен налоговой информацией со многими странами мира уже осенью 2018 года. Обмен коснется не только физических лиц, но и компаний и контролирующих их лиц. Многие владельцы контролируемых иностранных компаний (КИК) уже предпринимают определенные меры: меняют налоговое резидентство, деструктурируют компании и даже ликвидируют их. Рассмотрим самые популярные вопросы о КИК с точки зрения автоматического обмена.

Что такое КИК?

Контролируемая иностранная компания – это иностранная компания, часть акций которой принадлежит налоговым резидентам данной страны. В России под это определение подходит иностранная организация, которая не является налоговым резидентом России, но при этом контролирующим лицом этой организации является налоговый резидент России (физическое или юридическое лицо).

Кто считается контролирующим лицом иностранной компании?

Согласно Единому стандарту отчетности (Сommon reporting standard, CRS), при определении понятия «контролирующее лицо» необходимо опираться на толкование термина «бенефициарный владелец» в рекомендациях Группы разработки финансовых мер по борьбе с отмыванием денежных средств (ФАТФ), где бенефициарный владелец – это физическое лицо, которое в конечном счете владеет компанией или контролирует ее, или физическое лицо, в чьих интересах совершается сделка. Именно о таких лицах будет передаваться информация в российские налоговые органы.

Какая информация будет передаваться об активных и пассивных компаниях?

Компания называется пассивной, если ее пассивный доход составляет более 50%, если менее 50% – она считается активной. Пассивным доходом считаются дивиденды, проценты, рента, роялти, авторские гонорары, доход от сделок по купле/продаже иностранной валюты и др.

Банк проверяет налоговое резидентство компании и устанавливает ее тип. Если компания:

- пассивная, то в налоговые органы передается информация: а) о счете компании – в страну налогового резидентства компании; б) о счете компании и о ее бенефициаре – в страну налогового резидентства бенефициара. То есть если держателем счета в банке является пассивная иностранная компания, контролирующее лицо которой является налоговым резидентом России, то информация о компании и о бенефициаре попадет в налоговые органы России.

- активная, то данные передаются только в страну налогового резидентства компании, не бенефициара.

Кто будет передавать информацию?

Информацию о контролирующем лице и компании в налоговый орган своей страны передают финансовые институты: банки, брокеры, депозитарии, фонды, управляющие активами, страховые компании. Далее информация передается в налоговый орган страны налогового резидента. Типичный вариант «попасть под обмен» — открыть счет в иностранном банке.

Как банк определяет, нужно ли передавать информацию?

Банк проверяет информацию о компании и контролирующих лицах, собранную в рамках процедур AML/KYC (Anti-Money Laundering rules/Know Your Customer) и самосертификации клиента, чтобы определить их налоговое резидентство. Если страна налогового резидентства клиента участвует в автоматическом обмене информации, банк обязан передать ее в налоговые органы.

Какая информация о компании будет передаваться?

В налоговые органы будет поступать следующая информация: данные банка, где открыт счет, номер счета, баланс счета, отчетный период, данные о клиенте банка (код страны, ИНН, наименование, регистрационный адрес), данные о контролирующем лице компании (код страны, ИНН, ФИО, дата рождения, адрес проживания), поступления за отчетный период и остаток на счете на конец отчетного периода.

Данные об источнике происхождения денежных средств не входят в перечень автоматического обмена.

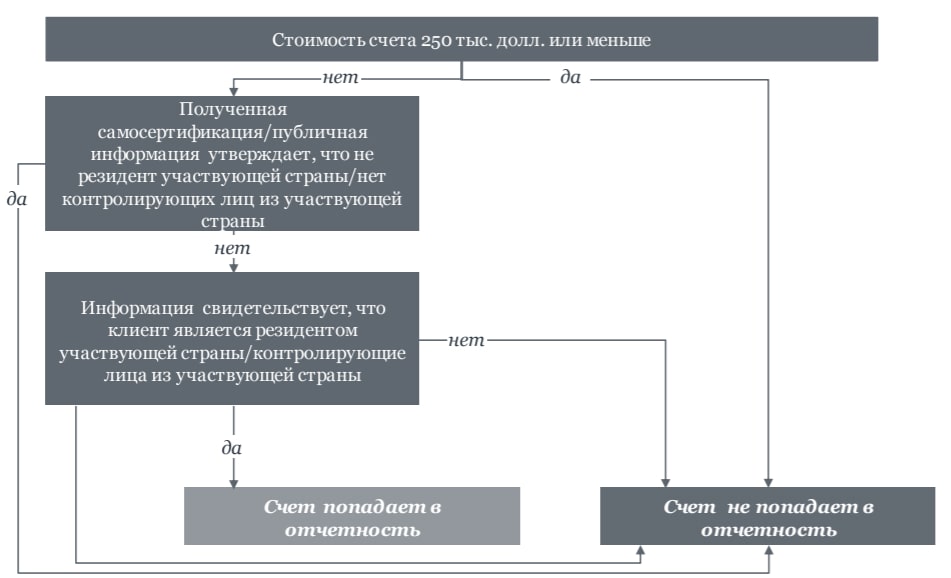

Будет ли передаваться информация о компании с балансом менее USD 250 000?

Нет. Если зарегистрированный остаток по счету на 31 декабря отчетного года составляет менее USD 250 000, то банк имеет право не проверять информацию о счетах клиентов.

*Схема из презентации PWC`

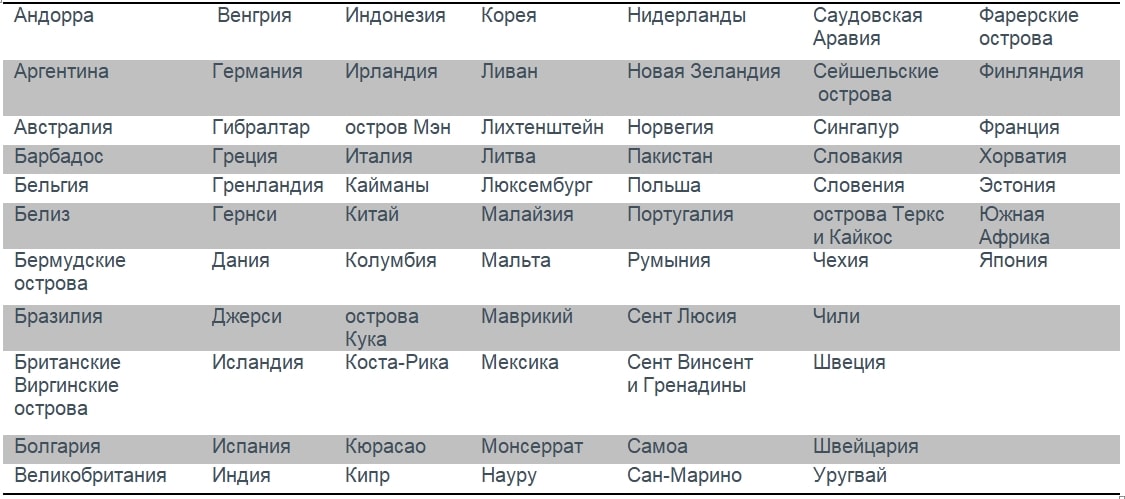

Какие страны будут обмениваться информацией с Россией?

На момент написания материала Россия договорилась передавать данные в 56 юрисдикций. В то же время в Россию будет поступать информация из 73 стран:

Обновленный список всех стран можно найти на официальном сайте ОЭСР.

Можно ли все еще воспользоваться амнистией капитала КИК?

В России амнистия капитала продлена до 1 марта 2019 года. За это время граждане могут задекларировать зарубежное имущество и избежать уголовной, административной и налоговой ответственности. Под амнистию капитала также попадут счета в иностранных банках в том случае, если они были заведены до 1 января 2018 года. Принять участие во втором этапе амнистии капитала смогут и те, кто сделал это и в первый раз. От налога освобождаются любые доходы (деньги и имущество), которые получает контролирующее КИК физическое лицо при ликвидации КИК, если ее ликвидация завершена до 1 марта 2019 г.

Ситуация в соседних странах

Украина планирует присоединится к автоматическому обмену информацией по международному стандарту CRS в 2020 году.

Республика Беларусь пока не присоединилась к международному обмену информацией.

Казахстан пока не присоединился к международному обмену информацией.

***

Автоматический обмен станет одним из альтернативных источников информации о незадекларированных КИК у налоговых резидентов России. Нарушения могут повлечь за собой меры налоговой, административной или уголовной ответственности. Многие эксперты признают присоединение России к системе автоматического обмена налоговой информацией одним из самых значимых юридических событий в рамках «деофшоризации».